チャットレディを始めたばかりの1年目は、収入や経費、確定申告など、税金まわりで戸惑うことも多いでしょう。

特に副業として働く場合や扶養内で働く場合は、税金や扶養の扱いをきちんと理解しておくことが大切です。

この記事では、社会人チャットレディが1年目にやっておくべき、税金・確定申告の行動リストをステップごとにまとめました。

税金について簡単なToDoを知りたいという方はぜひご覧ください!

- チャットレディを始めるタイミングでするべき準備

- チャットレディとして働きながら毎月やっていくこと

- 年末までに確定申告や税金について確認すること

- 確定申告の前後でやっておくこと

- さっと確認!1年目の税金スケジュールまとめ

チャットレディを始めるタイミングでするべき準備

チャットレディは個人事業主となるため、得た収入は事業所得または雑所得となります。アルバイトや正社員の給与収入とは異なる括りとなります。

その場合は、一定の収入を超えると確定申告をする必要があります。

確定申告では、年間の所得や経費などを国に申告し、支払う所得税を確定させます。

給与収入の場合は、自分を雇う勤務先の会社が代わりに申告をしてくれる年末調整というものがあるため、正社員やアルバイトのみの収入であれば基本的に確定申告をする必要がありません。

どのような条件で確定申告が必要なのかについて、詳しくは以下の記事をご覧ください。

いざチャットレディを始めるとき、こちらを最初にやっておくと、後から慌てずに済むことが多いです。

- 開業届を出すか検討する

- 仕事用の口座や財布を分ける

- 領収書やレシートを保管する

- 簡単な帳簿を作る

開業届を出すか検討する

まずは開業届を出すかどうか検討します。

開業届を出すと何ができるの?

開業届を出すことで青色申告にすることができます。

確定申告には青色申告と白色申告の2つの方法があります。

何も手続きを踏まなければ、白色申告となりますが、開業届などを提出することで青色申告に切り替えることができます。

青色申告にすることで、最大65万円の控除や赤字の繰り越しなど節税のメリットが大きく、しっかりチャットレディで稼ぐ方にはおすすめです。

手間がかかるのが面倒な場合は、まずは白色申告から始めてもOKです。

仕事用の口座や財布を分ける

次に、仕事用の口座を開設したり、財布を分けるようにしましょう。

確定申告では、仕事での出費=経費として計上します。

そのため、プライベートの口座と分けるほうが、経費の計算や収支の把握がスムーズになります。

チャットレディでは経費として計上できる品目が比較的多いです。

パソコン、Webカメラ、衣装、通信費など、チャットレディのお仕事に関連した出費は領収書やレシートを必ず保管しておきましょう。

また、普段から収支の記録をしておくことで、確定申告が楽になります。

Excelや家計簿アプリなどを利用して、日付や金額、内容を簡単に記録しておけるようにするのがおすすめです。

とにかく「お仕事で発生したお金の記録を残すこと」を気をつけて意識していきましょう!

チャットレディとして働きながら毎月やっていくこと

確定申告シーズンまでに定期的にやっておいたほうがよいことは以下の通りです。

- 報酬や振り込まれた金額を記録

- 経費を整理

- 扶養や収入の上限を意識しておく

報酬や振り込まれた金額を記録&経費を整理

チャットレディとして稼いだ金額は、所属する事務所から報酬として口座振込などで受け取ります。

それと同時に支払い明細が確認できるものがあれば、スクショなどして保存しておきましょう。

また、経費の整理として、プライベートと兼用している品目については注意が必要です。

例えば、パソコンを仕事でもプライベートでも使用している場合です。

この場合は、仕事で使う割合を算出して、その分のパソコン代を経費にします。

これを家事按分といいます。

家事按分については以下の記事で詳しく説明しているので、気になる方はこちらをご覧ください!

扶養や収入の上限を意識しておく

扶養に入っている場合や副業としてチャットレディをしている場合には、合計所得が基準を超えてしまわないようにチェックしましょう。

扶養に入ることで、扶養している側に税金の控除があります。

ただし、扶養されている側の所得が基準を超えてしまうと扶養から外れてしまい、控除を受けられなくなってしまいます。

特に家族や本業の会社にバレたくないという事情がある方は、扶養や収入の上限を意識するようにしましょう。

チャットレディは扶養内でお仕事をしたり、副業で気軽に始める方も多いです。

うっかり一定以上稼ぎすぎて支障が出ないように、毎月の収入を上手くコントロールしていきましょう。

お金の流れを記録しながら、「どこまで稼いで大丈夫なのか」を意識し、計画を立てていくようにしましょう!

年末までに確定申告や税金について確認すること

年末に近づくと、次の点を確認しておくと確定申告や税金トラブルを防ぐことができます。

- 青色申告への切り替えを検討する

- 控除の確認や整理

- 国民年金・国民健康保険の加入状況の確認

青色申告への切り替えを検討する

もし、1年間の稼ぎが思ったよりも多い場合、青色申告にすることで節税のメリットを活かせます。

確定申告シーズンになってから青色申告にしようとすると、手続きに時間がかかったりと焦ってしまい申告ミスにも繋がるので、切り替えは早めがおすすめです。

「結構稼げているから、節税したいかも」と思った時点で、青色申告について詳しく調べてみておきましょう。

税務署へ開業届(届け出ていない場合)と青色申告承認申請書を提出します。

提出期限は、原則開業日から2ヶ月以内となります。期限を過ぎた場合は、翌年分からの適用となります。

例えば、2025年の4月に収入が発生しており、2025年末頃に青色申告書類の提出をした場合、

2025年分の申告は白色申告、2026年から青色申告となるので気をつけましょう。

もしお仕事を始める段階から、しっかり稼ぐつもりであれば、最初から青色申告の申請をしておくとよいです。

控除の確認や整理

また、配偶者控除や社会保険料控除、医療費控除など、適用できる控除は年末までに整理しておきましょう。

配偶者控除は、配偶者(夫や妻)を対象とした控除です。

例えば、自分の年間所得が一定以下の場合、旦那さんの扶養に入る=旦那さんの所得税を軽減することができます。

お子さんがいる場合は扶養控除となり、扶養者の所得税が軽減されます。

国民年金・国民健康保険の加入状況の確認

国民年金や国民健康保険は、チャットレディのお仕事が本業か副業かによって異なります。

原則として国民健康保険と国民年金に加入する必要があります。

ただし、親や旦那さんの社会保険の扶養に入っている場合は入る必要はありません。

収入が増えるとその扶養から外れ、加入する必要がでるので確認しましょう。

本業の勤務先で社会保険(健康保険と厚生年金)に加入していれば、新たに加入する必要はありません。

ただし、副業収入が大きくなると、住民税が大きく増えたり、勤務先に副業がバレるリスクもあるので、対策していきましょう。

確定申告の前後でやっておくこと

確定申告の前にやっておくべきこと

確定申告をなるべくスムーズにするために、空いている日や時間に以下のようなできることをやっておきましょう。

- 年間収支をまとめる

- 経費の証明となる領収書などを整理

- 申告方法を決める

確定申告では年間所得を算出する必要があります。

年間所得とは収入から経費を差し引いたものです。支払う所得税を決めるもととなります。

差し引く経費は、必ず証明するものがなければいけません。

また、毎月やっていくことにも含まれていましたが、プライベートとお仕事で兼用している項目は家事按分のメモを残しておきましょう。

メモを残しておくことで、合理性がとれるほか、毎年の作業が楽になります。

そして、確定申告にはいくつか方法があります。

特に青色申告の際にはe-Taxでオンライン提出する方法がおすすめです。

条件によっては最大65万円の控除を受けられることに繋がります。

オンライン提出の他にも、郵送や直接税務署の窓口へ提出する方法があります。

オンラインであれば、お家から申告でき、税務署の混雑に困るようなこともないのでおすすめです。

確定申告をした後にやること

1年目は少し手続きが大変かもしれませんが、最初にしっかり調べて知識を付けておくことで節税対策もしやすく感じると思います。

確定申告が終わった後は、税金の手続きや次年度に備えて以下の項目をやっていきましょう。

- 納税・還付の手続きを確認

- 翌年度の住民税・所得税の見込みを把握

- 帳簿付け・経費管理を継続

まずは、確定申告で確定させた所得税について、納付していない分は納めて、払いすぎた税金は口座振込などで受取確認をしましょう。

「申告すれば終わり!」といって何も確認しないなどは禁物です。

申告漏れがある可能性もあるため、税務署からのお知らせがきていないかなど注意するようにしましょう。

そして、翌年度の住民税や所得税の見込みを把握しておきましょう。

チャットレディのみの収入であれば、確定申告して一気に納税する必要があり、前年に稼ぎすぎて「思ったより住民税が高い!」となりがちです。

特に住民税は、2025年度の収入に基づいて2026年6月から2027年5月までの住民税が決定します。

前年度の収入に基づくので、2026年になってあまり稼いでいなくても住民税は高い状態になってしまうことがあるのです。

そのため、「今の収入だと来年いくら税金が来るか」を早めに試算しておくようにするのがおすすめです。

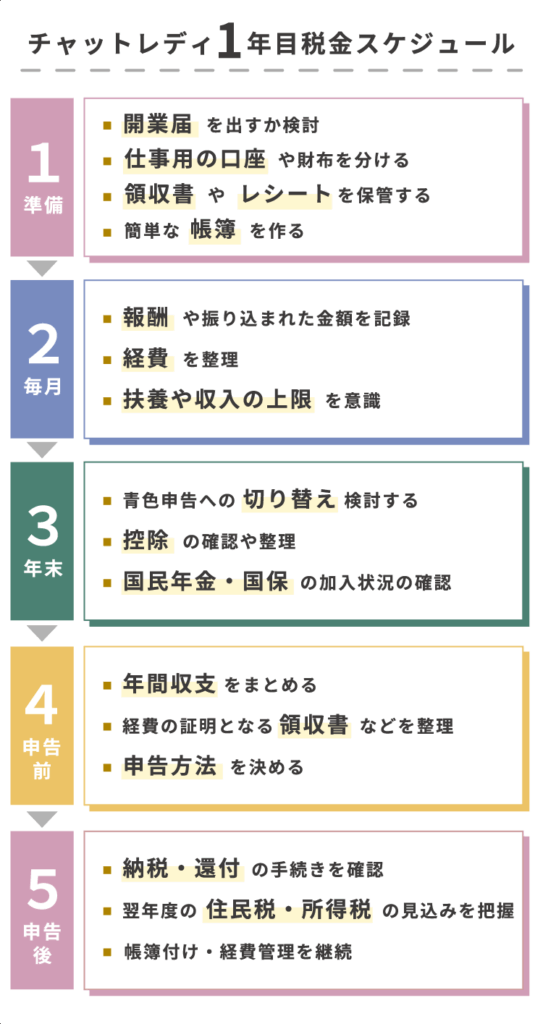

さっと確認!1年目の税金スケジュールまとめ

今回ご紹介した税金ガイドをまとめたものがこちら!

チャットレディ1年目は、「記録を残すこと」と「扶養・控除のラインを意識すること」が最大のポイントです。

最初は面倒に感じるかもしれませんが、領収書や報酬記録を整理しておくことで、節税につながり安心してお仕事を続けられます。

不安な場合は、税務署や税理士に相談することも検討しましょう。